“黃金交叉”真的可以被奉為圭臬嗎?

道指和標普500指數10日移動均線雙雙突破50日移動均線,股市技術分析派紛紛因此而雀躍。他們將這種現象稱為“黃金交叉”,並將其看作股市即將迎來牛市的信號。

然而數據顯示的並不是預期的牛市。美股並沒有因為“黃金交叉”的出現表現得更好。財經網站市場觀察(Marketwatch)的分析師Mark Hulbert通過研究道指1896年創建以來的數據,得出這一結論。

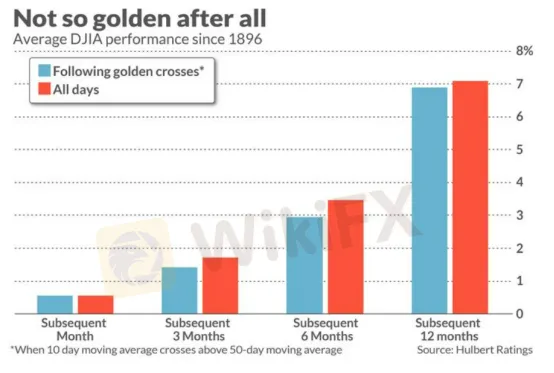

下圖數據為道指出現“黃金交叉”之後的平均反彈率。數據顯示,股市出現這種現象後的平均表現都沒有比出現前好,甚至有時候表現會更差。

Mark Hulbert也統計了1990年以來黃金交叉後的股市表現。之所以從1990年開始,是因為這個時間段散戶投資者通過單筆交易進入或退出市場變得相對容易和便宜。從那之後,與簡單買入並持有大盤指數基金相比,“黃金交叉”之後的股市表現更差了。

布蘭代斯大學的金融教授布萊克·黎巴讓(Blake LeBaron)稱:

“這絕非偶然。根據有效市場假說,由於多頭的湧入,特定時間的市場策略帶來的市場表現將比預期差,同時其他著名技術指標都在20世紀90年代出現惡化。”

但值得注意的是,“黃金交叉”後股市的疲軟並不能完全歸咎於散戶“殺雞取卵式”的投資。

Mark Hulbert的預測並未考慮傭金、稅率及其他交易成本。加上這些成本,“黃金交叉”後股市的利潤將會更低。

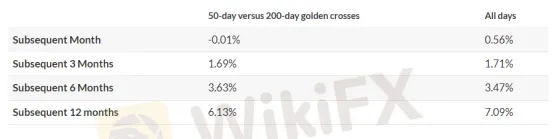

技術派不僅觀察10日與50日移動均線之間的交叉,還有像50日與200日的。Mark Hulbert的分析顯示,它的表現並不比10天對50天的金叉好。

下圖為1896年來的平均回報率數據,反映了期間的股市表現。

然而這也並不意味著美股現在就會表現得很差。表格中的數據在95%的置信區間(指參數的真實值有95%的概率落在測量結果的周圍)並不顯著,因此這一模型也不是特別有效。

留言